مشاركة

0

/5

(

0

)

على الصعيد العالمي، أصبح الاحتيال تهديداً كبيراً لجميع الشركات من جميع الأحجام. لا يجب على الشركات حماية بياناتها وأصولها فحسب، بل يجب عليها أيضًا أن تراقب أعمال الاحتيال من مصادر أخرى.

يمكن أن يوفر نظام مكافحة الاحتيال مستوى إضافي من الأمان ضد هذه الجهات المعادية من خلال مراقبة المعاملات والأنشطة في الوقت الفعلي بحثًا عن التناقضات أو الحالات الشاذة التي قد تشير إلى الاحتيال.

في هذه المقالة سنقوم بتعريف نظام مكافحة الاحتيال وشرح كيفية عمله حتى تتمكن من معرفة سبب كونه أداة أساسية لضمان إجراء معاملات آمنة عبر الإنترنت.

النقاط الرئيسية

توجد أشكال مختلفة من الاحتيال، بما في ذلك سرقة الهوية وغسيل الأموال، مما يسلط الضوء على ضرورة وجود أنظمة فعالة لمكافحة الاحتيال.

تستخدم أنظمة مكافحة الاحتيال تقنيات مثل برامج الكشف عن الاحتيال ومراقبة المعاملات لتحديد الأنشطة الاحتيالية ومنعها وحماية الشركات.

يقلل تطبيق أنظمة مكافحة الاحتيال من خسائر الاحتيال المالي ويضمن الامتثال التنظيمي ويعزز ثقة العملاء.

تتضمن الاستراتيجيات الرئيسية لمنع الاحتيال تقييم المخاطر، ومكافحة غسل الأموال، وعملياتAML, KYC, KYT, و KYB.

أنواع الاحتيال المالي في المجال المالي

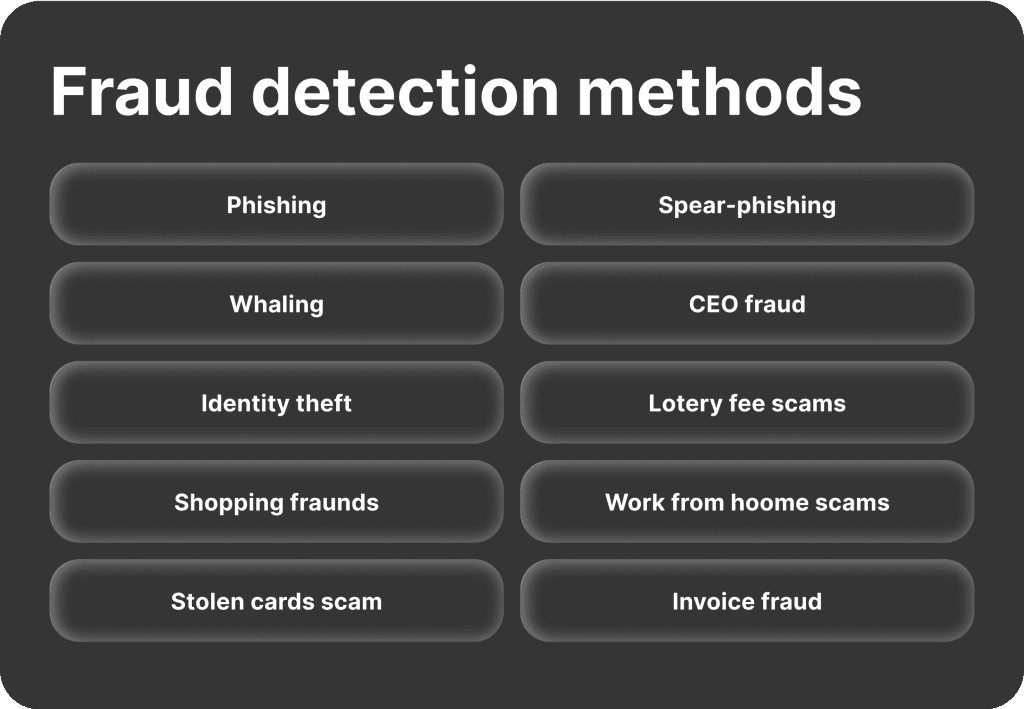

عند المناقشة حول نظام مكافحة الاحتيال، من المهم فهم أنواع الاحتيال المختلفة التي يجب أن تكون الشركات على دراية بها. الاحتيال المالي والاحتيال المتعلق بالهوية هما المثالان السائدان للاحتيال.

عادةً ما ينطوي الاحتيال المتعلق بالهوية على أخذ المعلومات الشخصية لشخص ما، مثل رقم الضمان الاجتماعي أو معلومات بطاقة الائتمان الخاصة به، ثم استخدامها بطريقة احتيالية. وعادةً ما يتم ارتكاب هذا النوع من الاحتيال من خلال رسائل البريد الإلكتروني للتصيد الاحتيالي أو البرامج الضارة (البرمجيات الخبيثة) المصممة لسرقة البيانات من أجهزة الكمبيوتر الخاصة بالمتضررين.

يشمل الاحتيال المالي أي نوع من السلوك الاحتيالي الذي ينطوي على الأموال، بما في ذلك الاحتيال في بطاقات الائتمان والاحتيال في التحويلات البرقية ومخططات غسيل الأموال وغيرها.

يعد الاحتيال في الدفع أحد أنواع الاحتيال المالي الشائعة التي تتضمن استخدام معلومات بطاقة الائتمان المسروقة أو المزورة لإجراء الدفعات. ويتم ذلك عن طريق استخدام بطاقة ائتمان مسروقة لإجراء عمليات شراء دون علم حامل البطاقة أو عن طريق إنشاء بطاقة مزورة بتفاصيل مزيفة.

غالبًا ما يكون من الصعب اكتشاف الاحتيال في المدفوعات نظرًا لأنه يتطلب مراقبة وتحليلًا كبيرًا للمعاملات للعثور على الحالات الشاذة التي تشير إلى هذا السلوك.

غسيل الأموال هو نوع من الجرائم المالية التي تتضمن إخفاء مصدر الأموال التي تم الحصول عليها بطريقة غير مشروعة وجعلها تبدو مكتسبة بطريقة مشروعة.

تُستخدم استراتيجيات متنوعة لتحقيق ذلك، مثل إنشاء مستندات مزورة أو نقل الأموال عبر حسابات مصرفية متعددة ومؤسسات مالية أخرى لإخفاء مصدرها.

كثيراً ما تُستخدم استراتيجيات غسل الأموال لتمويل العمليات الإجرامية والمنظمات الإرهابية، مما يجعل هذه الجرائم خطيرة بشكل خاص. كما أنها تشكل خطرًا كبيرًا على الشركات لأن التعامل مع الأموال التي يتم الحصول عليها بطريقة غير مشروعة يمكن أن يؤدي إلى عواقب قانونية خطيرة.

يجب أن يكون لدى الشركات حلول قوية لمنع الاحتيال المالي. قد يساعد مثل هذا النظام في حماية الشركة من مختلف أنواع الاحتيال المالي الموضحة أعلاه وأي أعمال احتيالية أخرى. دعونا نلقي نظرة فاحصة على هذه الأنظمة.

نظرة عامة على أنظمة مكافحة الاحتيال

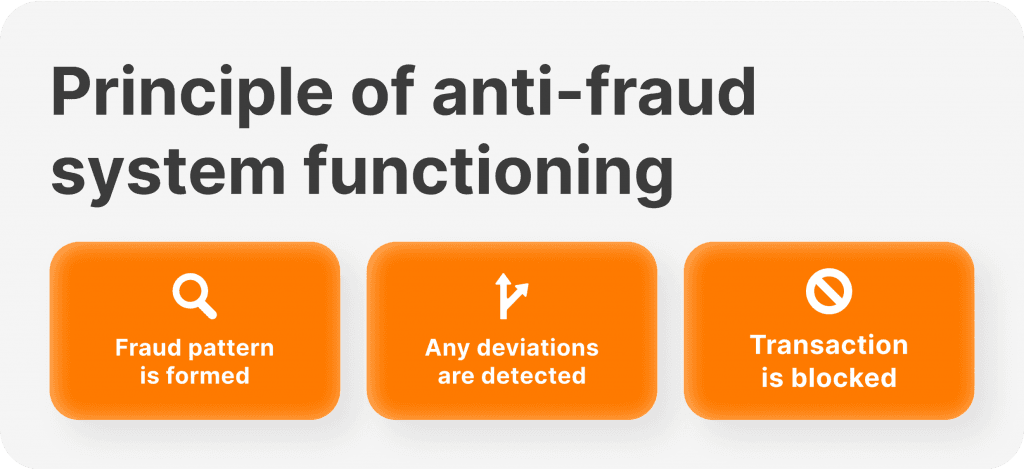

أنظمة مكافحة الاحتيال مصممة للكشف عن الاحتيال، فضلاً عن منع هجمات الاحتيال المختلفة. وهي عبارة عن مجموعة من الإجراءات والحلول التي تُستخدم للكشف عن الأنشطة المشبوهة أو التي يُحتمل أن تكون احتيالية داخل المؤسسة ومراقبتها والإبلاغ عنها.

يمكن أن تساعد هذه التقنيات المؤسسات على تقليل تعرضها للخسائر المالية المرتبطة بالاحتيال من خلال الكشف عن المخاطر المحتملة وتنبيه الموظفين إلى المخاطر المحتملة في وقت مبكر.

تمكّن أنظمة مكافحة الاحتيال الشركات من اتخاذ خطوات استباقية لمكافحة الاحتيال وتقديم الأدلة إلى الجهات التنظيمية عند الضرورة. بالإضافة إلى ذلك، يمكن لأنظمة مكافحة الاحتيال أن تساعد الشركات على تلبية معايير الصناعة ومنع غسيل الأموال والأشكال الأخرى من الجرائم المالية.

المزايا

تستفيد المؤسسات من تقنيات مكافحة الاحتيال بعدة طرق. أولاً وقبل كل شيء، يمكن أن تساعد في الحد من خطر الخسائر المالية الناجمة عن الاحتيال، فضلاً عن حماية الشركات من التداعيات القانونية المحتملة.

علاوةً على ذلك، تُمكِّن تقنيات مكافحة الاحتيال الشركات من اتباع نهج استباقي بدلاً من رد الفعل تجاه الاحتيال من خلال توفير الكشف المبكر عن الاحتيال وتنبيه الموظفين بأي نشاط مشكوك فيه. وهذا يسهل على الشركات الاستجابة بسرعة وكفاءة عند اكتشاف الاحتيال.

من المزايا الأخرى لأنظمة مكافحة الاحتيال أنها يمكن أن تساعد المؤسسات على الامتثال للوائح القطاع لمنع غسل الأموال وغيرها من مجالات الجرائم المالية. من خلال وجود نظام فعال، يمكن للشركات أن تثبت التزامها بمنع الأنشطة الاحتيالية، مما قد يزيد من ثقة العملاء وثقتهم.

علاوةً على ذلك، يمكن أن توفر أنظمة مكافحة الاحتيال مزيدًا من المعلومات عن المعاملات المالية للمؤسسة، مما يساعدها على تكييف عملياتها وتحديد المجالات التي قد تكون فيها عرضة للاحتيال.

وأخيرًا، تُمكِّن أنظمة مكافحة الاحتيال المؤسسات أيضًا من الاطلاع على أنشطة شركائها ومورديها بالإضافة إلى عملياتها الخاصة. ويمكن أن يساعد ذلك في ضمان أن جميع الأطراف المشاركة في معاملة ما تتبع البروتوكولات واللوائح المناسبة.

بالإضافة إلى ذلك، يمكن أن تساعد الشركات على حماية نفسها من أي نشاط ضار تقوم به أطراف أخرى، وبالتالي تقليل مخاطر الخسائر المالية بسبب الاحتيال أو أي نشاط إجرامي آخر.

بشكل عام، توفر أنظمة مكافحة الاحتيال العديد من المزايا للمؤسسات التي تتطلع إلى حماية نفسها من الأنشطة الاحتيالية في القطاع المالي.

مقومات أنظمة مكافحة الاحتيال

تعتمد فعالية نظام مكافحة الاحتيال في نهاية المطاف على مدى جودة تنفيذه ومراقبته وصيانته. يجب أن يكون لدى المؤسسات فهم شامل لاحتياجاتها الخاصة لاختيار النظام المناسب لها.

عادةً ما تشتمل مكونات نظام مكافحة الاحتيال عادةً على برامج الكشف عن الاحتيال، برامج تقييم المخاطر، أنظمة مراقبة المعاملات، وأدوات تحليل البيانات، وغير ذلك الكثير.

تم تصميم برمجيات الكشف عن الاحتيال للكشف عن المعاملات والأنشطة غير النظامية التي قد تشير إلى سلوك احتيالي. ويمكن أن يتضمن ذلك تحليل بيانات العملاء وتحديد الأنماط التي يمكن أن تشير إلى الاحتيال.

تساعد برمجيات تقييم المخاطر المؤسسات على تحديد احتمالية وقوع حادث ما، بالإضافة إلى تقييم أي خسائر محتملة قد تتكبدها في حالة وقوعه.

تسمح أنظمة مراقبة المعاملات للشركات بمراقبة جميع حساباتها بانتظام والإبلاغ عن أي نشاط مشبوه أو خارج عن المألوف.

توفر أدوات تحليل البيانات رؤى حول أنماط السلوك الاحتيالي وتساعد في تحديد المجالات التي من المرجح أن يضرب فيها المحتالون.

بالإضافة إلى ذلك، يمكن استخدام أنظمة مصادقة الهوية للتأكد من هوية العملاء من خلال التحقق من المعلومات الشخصية المختلفة.

يمكن استخدام هذه المكونات معًا أو بشكل منفصل اعتمادًا على المتطلبات الفردية للمؤسسة وقيود الميزانية. وبمساعدة هذه الأنظمة، يمكن للشركات أن تحمي نفسها من الاحتيال المالي والأنشطة الضارة الأخرى.

بالإضافة إلى مقومات أنظمة مكافحة الاحتيال، يجب أن تكون المؤسسات على دراية بالأساليب المختلفة للكشف عن الاحتيال التي يمكنها استخدامها لتحديد ومنع الاحتيال. سوف نناقش بعض طرق الكشف عن الاحتيال في القسم التالي من المقال.

أساليب كشف الاحتيال

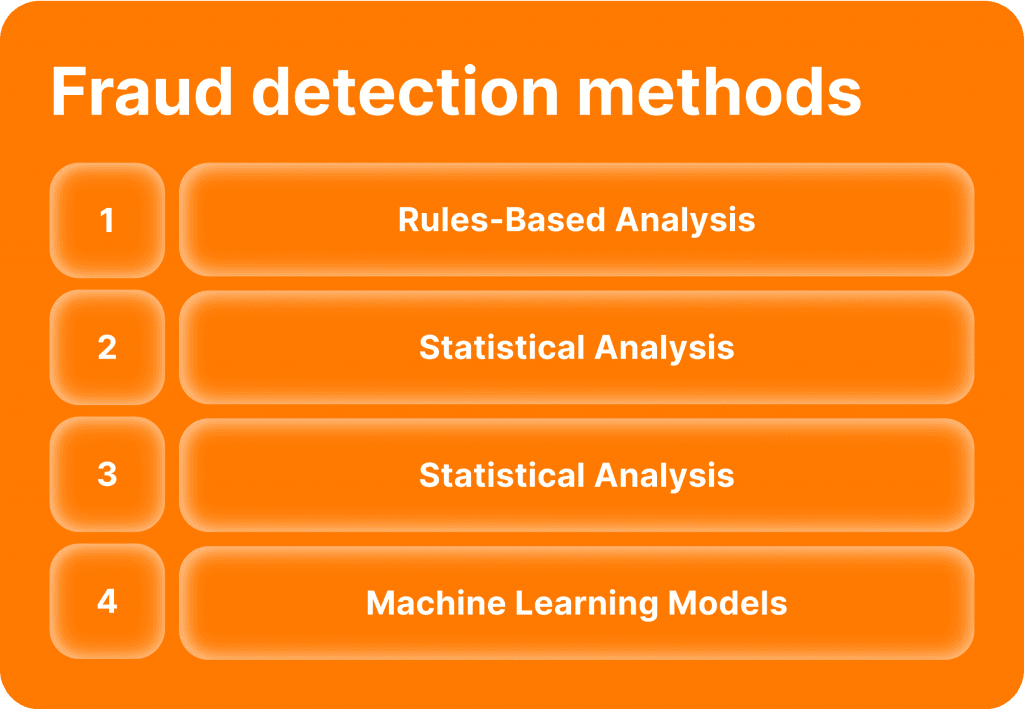

تستخدم أنظمة مكافحة الاحتيال أساليب مختلفة للكشف عن الاحتيال لتحديد الأنشطة الاحتيالية ومنعها. تتضمن هذه الأساليب التحليل القائم على القواعد، والتحليل الإحصائي، والكشف عن الحالات الشاذة، ونماذج التعلم الآلي، وغيرها. سنناقش في هذا القسم بعض طرق الكشف الشائعة المستخدمة في أنظمة مكافحة الاحتيال.

Rules-Based Analysis

تعتمد طريقة الكشف عن الاحتيال هذه على معايير وعتبات محددة مسبقًا يحددها مسؤول النظام. عندما يقع نشاط أو معاملة ما خارج هذه المعايير، فإنه يؤدي إلى إطلاق تنبيه يمكن استخدامه لإجراء مزيد من التحقيق في أي علامات احتيال.

التحليل الإحصائي

تقوم طريقة الكشف هذه بتحليل بيانات المعاملات بحثًا عن الأنماط والحالات الشاذة التي قد تشير إلى سلوك احتيالي. وباستخدام خوارزميات متطورة ونماذج رياضية، يمكن أن يوفر التحليل الإحصائي رؤى قيمة حول احتمالية أن تكون المعاملة احتيالية.

اكتشاف الحالات الشاذة

يعد اكتشاف عمليات الاحتيال الشاذة طريقة أخرى في أنظمة مكافحة الاحتيال المستخدمة لتحديد المعاملات أو الأنشطة المشبوهة التي تحيد عن الأنماط العادية. وهو عادةً ما يستفيد من نماذج التعلم الآلي لتحليل كميات كبيرة من البيانات بسرعة ودقة للكشف عن الحالات الشاذة.

نماذج التعلم الآلي

تستخدم نماذج التعلُّم الآلي تقنيات الذكاء الاصطناعي مثل الneural networks وخوارزميات التعلُّم المفصل لتحديد أنماط البيانات التي قد تشير إلى الاحتيال. هذه النماذج فعّالة للغاية في الكشف السريع عن المخالفات التي قد لا يلاحظها أحد.

هذه ليست سوى عدد قليل من أساليب الكشف عن الاحتيال التي تستخدمها أنظمة مكافحة الاحتيال. وتحتاج كل مؤسسة إلى تحديد أفضل طريقة للكشف عن الاحتيال بما يتناسب مع متطلباتها الخاصة لتحديد ومنع الأنشطة الاحتيالية بفعالية.

أنظمة منع الاحتيال

بالإضافة إلى طرق الكشف عن الاحتيال، تستخدم أنظمة مكافحة الاحتيال أيضًا تدابير وقائية مختلفة يمكن أن تساعد في الحد من مخاطر الأنشطة الاحتيالية. يناقش هذا القسم بعض استراتيجيات الوقاية الأكثر شيوعًا التي تستخدمها المؤسسات اليوم.

تقييم المخاطر وإدارتها

تقييم المخاطر وإدارتها عنصران أساسيان في أي استراتيجية لمكافحة الاحتيال. ويستلزم ذلك تقييم مخاطر المعاملات بناءً على عناصر مختلفة مثل بيانات العملاء واتجاهات المعاملات ومصادر المعلومات الخارجية ومن ثم اتخاذ الخطوات اللازمة لتقليل المخاطر أو التخفيف منها.

يجب على المؤسسات وضع استراتيجيات لإدارة المخاطر بالإضافة إلى تقييم المخاطر. ويشمل ذلك وضع بروتوكولات لمراقبة المعاملات بانتظام وتنفيذ الإجراءات التي تضمن التحقق من صحة جميع المعاملات بشكل مناسب قبل تنفيذها.

أيضًا، يجب أن يكون لدى المؤسسات سياسات للتعامل مع الاحتيال بسرعة للحد من الخسائر وحماية بيانات عملائها.

AML

مكافحة غسيل الأموال (AML) هي عملية الكشف عن المعاملات المشبوهة ومنعها والإبلاغ عنها لمنع غسيل الأموال. صُممت لوائح مكافحة غسيل الأموال لمساعدة المؤسسات على تحديد الأنشطة المشبوهة التي يمكن أن تكون مؤشراً على غسل الأموال أو غيرها من الجرائم المالية والإبلاغ عنها.

تتضمن المكونات الأساسية لنظام مكافحة غسيل الأموال المناسب تدابير العناية الواجبة بالعملاء مثل التحقق من هويات العملاء وإجراء فحوصات على خلفيات العملاء؛ ومراقبة المعاملات بحثًا عن أنماط مشبوهة أو حالات شاذة؛ وإعداد عمليات للإبلاغ عن الحسابات عالية المخاطر؛ ووضع سياسات للتعامل مع الكيانات الخاضعة للعقوبات؛ وتنفيذ إجراءات للإبلاغ عن الانتهاكات المشتبه بها إلى الجهات التنظيمية.

بالإضافة إلى ذلك، يمكن للمؤسسات استخدام أدوات التحليلات مثل خوارزميات التعلم الآلي لاكتشاف الأنشطة المشبوهة بشكل أكثر فعالية من خلال الاستفادة من كميات كبيرة من البيانات.

خدمة اعرف عميلك

خدمة اعرف عميلك (KYC) هي عملية التحقق من هوية العميل والمعلومات الشخصية الأخرى. وهي تساعد المؤسسات على الامتثال للمتطلبات القانونية وحماية نفسها من الاحتيال المالي وغسيل الأموال والأنشطة غير القانونية الأخرى.

عادةً ما تتضمن عملية “اعرف عميلك” جمع بيانات العميل والتحقق منها مثل اسمه وعنوانه وتاريخ ميلاده وأرقام الهوية الصادرة عن الحكومة، وما إلى ذلك. ويمكن القيام بذلك إما يدويًا أو من خلال الاستفادة من الحلول الرقمية المختلفة مثل أنظمة المصادقة البيومترية.

وبصرف النظر عن جمع المعلومات المطلوبة، يجب على الشركات أيضًا مراقبة حسابات العملاء باستمرار لاكتشاف أي تغييرات في السلوك أو المعاملات التي قد تشير إلى وجود نشاط مشبوه. وبالإضافة إلى ذلك، يجب أن يكون لدى المؤسسات إجراءات لمراجعة بيانات العملاء وتحديثها بانتظام لضمان دقتها وتحديثها.

أخيرًا، يجب أن يكون لدى المؤسسات أيضًا أنظمة عملية لتخزين بيانات العملاء بشكل آمن وضمان عدم الوصول إليها إلا من قبل الموظفين المصرح لهم. وهذا يساعد على ضمان بقاء بيانات العملاء آمنة وسرية، وهو أمر ضروري للحفاظ على ثقة العملاء.

KYT

تعرف على معاملاتك (KYT) هي عملية مراقبة المعاملات والتحقق منها لاكتشاف الأنشطة المشبوهة. وهي تساعد المؤسسات على الامتثال للوائح مكافحة غسيل الأموال، والحماية من الاحتيال المالي، والحد من مخاطر غسيل الأموال.

تتضمن عملية التتبع المستمر لمعاملات العملاء للكشف عن أي مخالفات أو أنماط قد تشير إلى أنشطة إجرامية محتملة مثل غسل الأموال أو تمويل الإرهاب. ويمكن أن يتم ذلك إما يدويًا أو عن طريق الاستفادة من الحلول الآلية مثل خوارزميات الكشف عن الحالات الشاذة.

يجب أن يكون لدى الشركات أيضًا أنظمة مناسبة لمراجعة المعاملات التي تم الإبلاغ عنها وضمان الامتثال للقوانين واللوائح ذات الصلة. يجب على الشركات أيضًا أن تضع أساليب للمراقبة الروتينية لحسابات العملاء للكشف عن أي تغييرات في السلوك أو المعاملات التي قد تشير إلى سلوك مشبوه.

KYB

(KYB) هي عملية التحقق من هوية الشركة وغيرها من المعلومات التجارية. وهي تساعد المؤسسات على الامتثال للمتطلبات القانونية ذات الصلة، والحماية من الاحتيال المالي، والحد من مخاطر غسيل الأموال.

تتضمّن عملية “KYB ” عادةً جمع البيانات حول الشركة والتحقق منها، مثل ملكيتها، ووثائق تسجيل الشركة، والتفاصيل المصرفية، وما إلى ذلك.

وإلى جانب جمع المعلومات اللازمة، يجب أن يكون لدى الشركات أيضًا أساليب لاكتشاف أي تغييرات في أنشطتها التجارية التي قد تشير إلى سلوك مشبوه.

وأخيرًا، يجب على الشركات أن تفكر في دمج أدوات التحليل للمساعدة في اكتشاف المعاملات الاحتيالية المحتملة. بشكل عام، تساعد KYB على ضمان شرعية الشركة ومصداقيتها.

وعندما يتم تنفيذها بشكل صحيح، فإنها تساعد المؤسسات على تلبية متطلباتها القانونية لمكافحة الجرائم المالية، وحماية نفسها من الاحتيال المالي، والحد من مخاطر أنشطة غسيل الأموال.

المنظمات القانونية لأنظمة مكافحة الاحتيال

من المهم جداً وجود نظام فعال لمكافحة الاحتيال. حيث تضمن المنظمات القانونية أن تتخذ المؤسسات الخطوات اللازمة لحماية نفسها من أنشطة الاحتيال المالي وغسل الأموال.

وتشمل بعض المنظمات القانونية الأكثر أهمية لمنع الاحتيال ما يلي:

#1 المنظمة الدولية لهيئات الأوراق المالية (IOSCO) المبادئ – تحدد هذه المبادئ الحد الأدنى من المعايير التي يجب على الشركات الخاضعة للتنظيم الوفاء بها عند تطوير وتنفيذ وتشغيل برنامج نظام مكافحة الاحتيال.

#2 لائحة البنية التحتية للأسواق الأوروبية (EEMIR): تحدد هذه اللائحة القواعد الخاصة بالإبلاغ عن المعاملات، وإدارة المخاطر، والتدقيق المالي<والتسوية، ومرافق التداول المنظمة، والأطراف المقابلة المركزية، ومستودعات التداول. كما تتطلب أيضًا من الشركات وضع بروتوكولات للكشف عن عمليات الاحتيال أو المخالفات المحتملة.

#3 (FATF) Recommendations: توجه هذه التوصيات تدابير الكشف عن أنشطة غسل الأموال ومنعها. وهي تتطلب من المؤسسات المالية أن يكون لديها أنظمة فعالة لمراقبة المعاملات المشبوهة وتحديدها.

$4 The U.S. Bank Secrecy Act (BSA)يتطلب هذا القانون من البنوك الاحتفاظ بسجلات لحسابات العملاء، وإبلاغ السلطات المختصة بالأنشطة المشبوهة، والحفاظ على سرية بعض المعلومات. ويتضمن أيضًا أحكامًا تتطلب من المؤسسات المالية وضع برامج وإجراءات لمكافحة الاحتيال والإبلاغ عن الأنشطة المشبوهة.

وبصرف النظر عن المنظمات القانونية المذكورة أعلاه، يجب على الشركات أيضًا مراعاة القوانين واللوائح والمبادئ التوجيهية الأخرى ذات الصلة عند وضع برنامج نظام مكافحة الاحتيال. بالإضافة إلى ذلك، يجب على الشركات التأكد من مراقبة جميع العمليات وتحديثها بانتظام حسب الضرورة لتظل متوافقة مع التشريعات ذات الصلة.

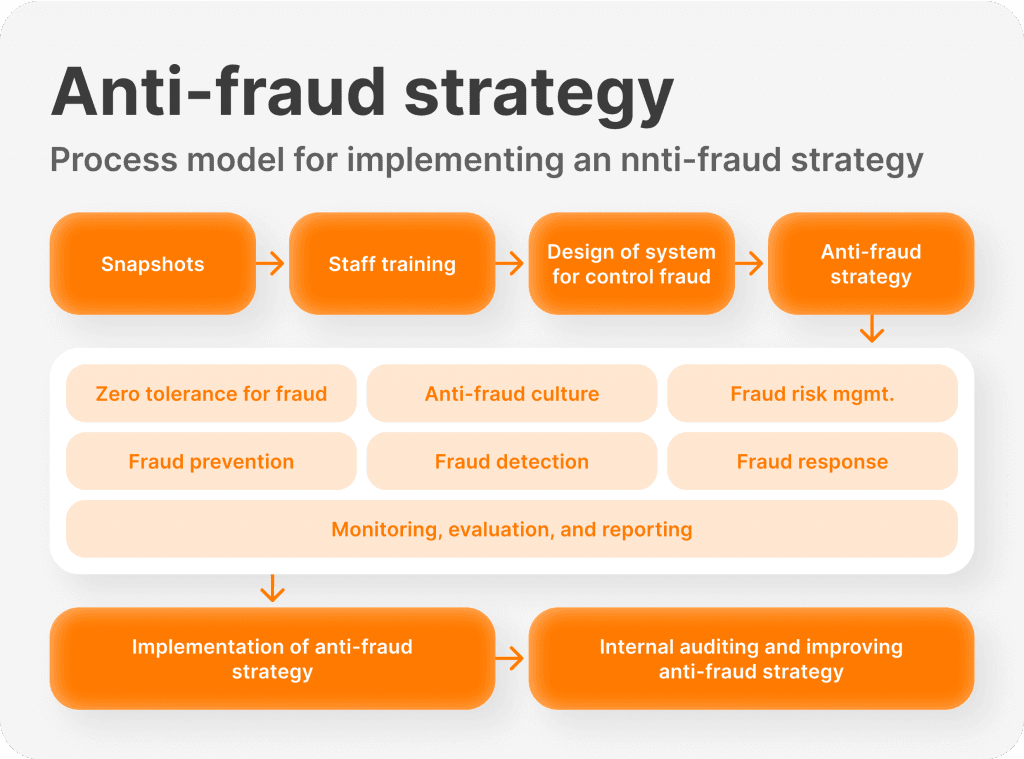

أفضل الممارسات لتنفيذ أنظمة مكافحة الاحتيال

يعد نظام مكافحة الاحتيال أداة مهمة للمؤسسات في مكافحة الاحتيال المالي وغسل الأموال. وهو يتطلب تخطيطًا وتنفيذًا دقيقًا لضمان استيفائه لجميع المتطلبات القانونية مع ضمان فعاليته في تحديد أي أنشطة مشبوهة.

لمساعدة الشركات على إنشاء نظام ناجح لمكافحة الاحتيال، إليك بعض أفضل الممارسات التي يجب اتباعها:

1. وضع سياسات وإجراءات واضحة

يجب على المؤسسات وضع سياسات وإجراءات واضحة تحدد كيفية عمل نظام مكافحة الاحتيال، ومن المسؤول عن تنفيذه، وما يجب على الموظفين القيام به عند اكتشاف نشاط مشبوه.

2- تنفيذ برامج تدريب منتظمة

من الضروري أن يتم تدريب جميع الموظفين بشكل صحيح على استخدام نظام مكافحة الاحتيال حتى يتمكنوا من تحديد أي نشاط مشبوه والإبلاغ عنه. يجب أن يشمل التدريب مواضيع مثل اكتشاف الاحتيال والإبلاغ عنه، وغسيل الأموال، وإجراءات تحديد هوية العملاء، وما إلى ذلك.

3- مراقبة المعاملات بانتظام

يجب على المؤسسات إنشاء نظام لمراقبة المعاملات بانتظام للكشف عن أي علامات على وجود أنشطة احتيالية أو أنماط مشبوهة. ويمكن أن يشمل ذلك تحليل معلومات العملاء أو مراقبة مبالغ المعاملات غير العادية أو المفرطة.

4. اعتماد الحلول التقنية المتطورة

يمكن أن يساعد استخدام الحلول التكنولوجية المتقدمة مثل الذكاء الاصطناعي (AI) المؤسسات على اكتشاف عمليات الاحتيال المحتملة بسرعة ودقة أكبر من الطرق اليدوية وحدها. وتزداد شعبية الحلول القائمة على الذكاء الاصطناعي في مكافحة الجرائم المالية بسبب قدرتها على معالجة مجموعات كبيرة من البيانات بسرعة ودقة.

5. التعاون مع جهات إنفاذ القانون

يجب على الشركات أن تتعاون مع وكالات إنفاذ القانون عند اكتشاف أنشطة مشبوهة من أجل ضمان التحقيق في أي نشاط إجرامي ومقاضاة مرتكبيه بشكل مناسب.

ملخص القول

قد تكون عملية منع الاحتيال والكشف عن الاحتيال عملية شاقة ومعقدة، ولكنها ضرورية لنجاح الشركات في جميع أنحاء العالم. يمكن أن يساعد النظام القوي لمكافحة الاحتيال في تحديد التهديدات على مختلف المستويات، والحد من المخاطر، وجعل المعاملات أكثر أمانًا.

يجب على المؤسسات مراقبة عمليات الاحتيال باستمرار، وتحديث أنظمة مكافحة الاحتيال بأساليب فعالة، والالتزام بالمعايير التنظيمية ذات الصلة، وتثقيف أعضاء فريقها بشأن نقاط الضعف المحتملة. ستوفر هذه الخطوات الحماية اللازمة من أي عمليات احتيال قد تنشأ في المستقبل.

اقرأ أيضًا